保利發展一季度業績轉正 毛利率較21年回升

保利發展一季度業績轉正,毛利率較21年有所回升;銷售額位居行業前三,行業下行情況下仍保持較高回款率,拿地穩健,38個核心城市拓展金額占比接近90%,進一步優化土儲結構;公司三道紅線繼續保持“綠檔”水平,一季度融資成本為市場較低水平;考慮到未來行業競爭格局改善的長邏輯或提升優質綠檔央企經營的穩健成長能力及估值溢價,預計2022-2024年EPS分別為2.44、2.62和2.91元,維持“強烈推薦-A”評級,給予目標價24.40元/股(對應2022PE=10X)。

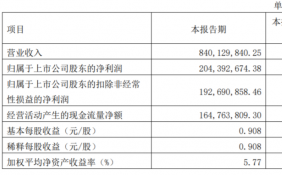

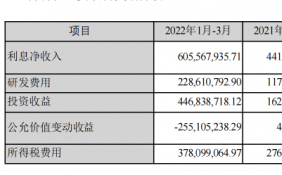

一季度業績轉正,毛利率較21年有所回升。公司一季度營收/營業利潤/歸母凈利分別為336億/51億/25億,同比分別+33.8%/+1.4%/+1.2%。公司收入增速較高,但綜合毛利率同比降低7.5PCT至27.9%(較21年全年環比回升1.1PCT),三費費率較21年同期降低2.7PCT至8.8%,投資收益較21年同期降低5.9億元至1.1億元,使得營業利潤增速較營收增速降低32.4PCT至+1.4%;營業外收入略有降低(-0.5億元),但一季度所得稅較去年同期略有減少及結轉項目母公司權益比例略有提高,綜合使得歸母凈利潤增速較營業利潤增速略降,至+1.2%。

往后看,22年公司新開工/竣工計劃分別為4010萬方/4231萬方,較21年實際完成額分別-22%/+9%,預收賬款對營收的保障倍數達1.46,對后續收入仍有一定保障;認為公司結轉毛利率或在22年筑底,毛利率筑底回升或有望對后續業績回升提供支撐。

一季度銷售額位居行業前三,行業下行情況下仍保持較高回款率,38個核心城市拓展金額占比接近90%,進一步優化土儲結構。公司一季度全口徑銷售面積/金額分別為554萬方/907億元,同比分別-22.9%/-27.0%,負增長主要受行業下行及疫情反復影響,增速好于行業top10平均水平(-41%)。對應銷售均價約1.64萬元/平方米,較21年全年均價+2.5%,銷售回款832億元,對應回款率92%,在行業艱難時期仍處高位。據克而瑞數據顯示,公司22年一季度全口徑銷售額位列行業第三,較21年前進一名。

一季度新增全口徑計容建面/拓展金額194萬方/341億元,同比分別-76.1%/-24.6%,對應樓面地價1.76元/方,較21年全年提高258%,主要由于拿地能級的提升,38個核心城市拓展金額占比接近90%。公司拿地力度(拿地金額/銷售金額)37.6%,較21年全年提升約2.9PCT。

公司三道紅線繼續保持“綠檔”水平,一季度融資成本為市場較低水平。截至22年一季度,公司賬面有息負債規模3599億元,較21年底增加6.4%,利用自身綠檔優勢繼續擴展。公司三道紅線全部達標,繼續保持綠檔水平;一季度已發行2022年面向專業投資者公開發行公司債券(第一期)(專項用于并購),發行規模15億元。其中,品種一(22保利01)發行規模為5億元,票面利率為2.96%;品種二(22保利02)發行規模為10億元,票面利率為3.59%,融資成本為同期市場較低水平。

投資建議:一季度業績轉正,毛利率較21年有所回升;銷售額位居行業前三,行業下行情況下仍保持較高回款率,拿地穩健,38個核心城市拓展金額占比接近90%,進一步優化土儲結構;公司三道紅線繼續保持“綠檔”水平,一季度融資成本為市場較低水平;考慮到未來行業競爭格局改善的長邏輯或提升優質綠檔央企經營的穩健成長能力及估值溢價,預計2022-2024年EPS分別為2.44、2.62和2.91元,維持“強烈推薦-A”評級,給予目標價24.40元/股(對應2022PE=10X)。

風險提示:銷售增長低于預期、結算規模低于預期、毛利率改善不及預期。

責任編輯:孫知兵

免責聲明:本文僅代表作者個人觀點,與太平洋財富網無關。其原創性以及文中陳述文字和內容未經本站證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

如有問題,請聯系我們!

- 保利發展一季度業績轉正 毛利率較21年回升2022-05-07

- 海螺創業(00586.HK)擬分拆海創綠能于上交所2022-05-07

- 中怡國際(02341.HK):委任孫瑞霞為執行董事2022-05-07

- 陽光100中國(02608.HK)前四個月合同銷售2022-05-07

- 春立醫療(01858.HK)獲控股股東史春寶增持H2022-05-07

- 景瑞控股(01862.HK)進一步延遲刊發經審核業績2022-05-07

- 傳快手電商成立房產業務中心2022-05-07

- 行業寒冬:美的營收首超3000億甩開格力,凈2022-05-07

- 深交所問詢華誼兄弟:是否存在債務違約風險?2022-05-07

- 格林美:三元材料朝著高鎳化發展 動力電池2022-05-07

- 金達威董事長江斌:計劃與美國公司合作推廣2022-05-07

- 長沙銀行以FPA為引擎 多維驅動轉型發展2022-05-07

- 長春:出臺20條樓市新政含“認貸不認房”等2022-05-07

- 華誼兄弟收問訊函,股價較高點蒸發近九成2022-05-07

- 長春:下調公積金首付比例到20%2022-05-07

- 地一線|濟南首批供地:14宗地塊因無人報價流2022-05-07

- 東方雨虹:抗住壓力收入逆勢高增 維持“買2022-05-07

- 圓心科技構建互聯網醫療服務健康生態圈 成2022-05-07

- 低成本小投資的創業典范,艾可迅頭皮微生態2022-05-07

- 山西汾酒2021年營收199.71億元 凈利53.14億元2022-05-07

- 眾志成城,共克時艱!莎蔓莉莎美容集團志愿2022-05-07

- 白云機場:2022年一季度凈利潤虧損收窄 基2022-05-07

- 華榮股份:EPC業務占比明顯提升 凈利率不2022-05-07

- 洋錢罐借款小微用戶母親節特輯:單親媽媽的2022-05-07

- 永藝股份公司發布年報和一季報 2021年營收2022-05-07

- 波場DAO聯合區塊鏈行業主流機構推出的USDD2022-05-07

- 洋錢罐借款小微用戶母親節特輯:做孩子的“2022-05-07

- 光線傳媒2021年營收11.68億元 凈利同比下降289%2022-05-07

- 業績超預期!雙環傳動擬推2022年股權激勵計2022-05-07

- 東航物流一季度營收66.12億元 凈利潤同比2022-05-07

精彩推薦

- 海螺創業(00586.HK)擬分拆海創綠能于上...

- 中怡國際(02341.HK):委任孫瑞霞為執行董事

- 陽光100中國(02608.HK)前四個月合同...

- 春立醫療(01858.HK)獲控股股東史春寶增...

- 景瑞控股(01862.HK)進一步延遲刊發經審核業績

- 傳快手電商成立房產業務中心

- 深交所問詢華誼兄弟:是否存在債務違約風險?

- 長春:出臺20條樓市新政含“認貸不認房”等

- 長春:下調公積金首付比例到20%

- 地一線|濟南首批供地:14宗地塊因無人報...

- 哪些是金剛石線概念股?相關的有東尼電子...

- FDY有哪些上市公司?相關的有恒逸石化、...

- 聚合物鋰電池概念股有哪些?相關的有鳳...

- 鋰電池龍頭上市公司有哪些?相關的有國軒...

- 鉍概念股有哪些?相關的有金貴銀業、馳...

中國互聯網違法和不良信息舉報中心

中國互聯網違法和不良信息舉報中心